8月31日,华新水泥发布2024年半年报。报告显示,截至2024年6月30日,公司具备水泥产能1.27亿吨/年、骨料2.8亿吨/年。水泥业务的收入占公司营业收入总额的53%,在公司的所有业务中居主导地位。非水泥业务持续稳步提升,已成为公司利润的重要贡献点。

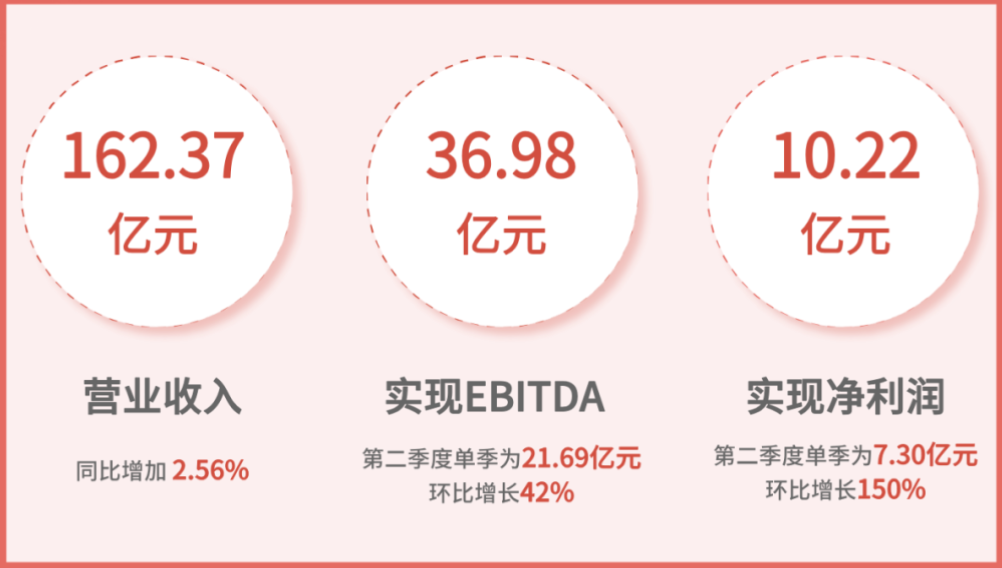

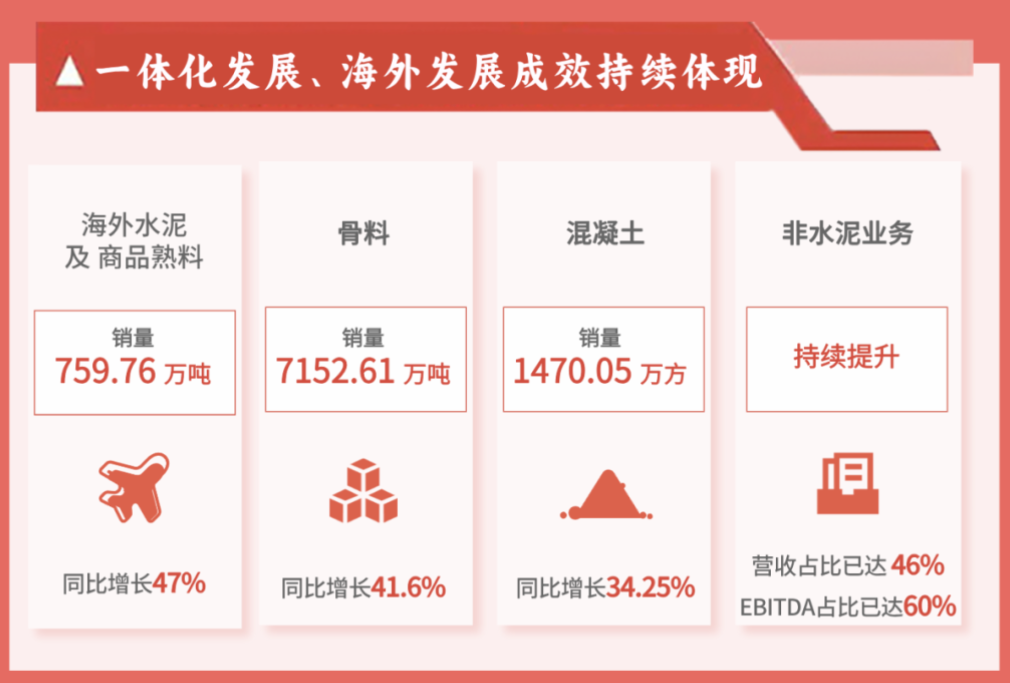

上半年,公司实现营业收入162.37亿元,同比增长2.56%;受国内水泥及商品熟料价格和销量同比下降影响,实现归属于母公司股东的净利润7.31亿元,同比下降38.74%;实现水泥及商品熟料销量2848.44万吨,同比下滑4.9%;骨料销售7152.61万吨,同比增长41.60%;混凝土销售1470.05万方,同比增长34.25%。

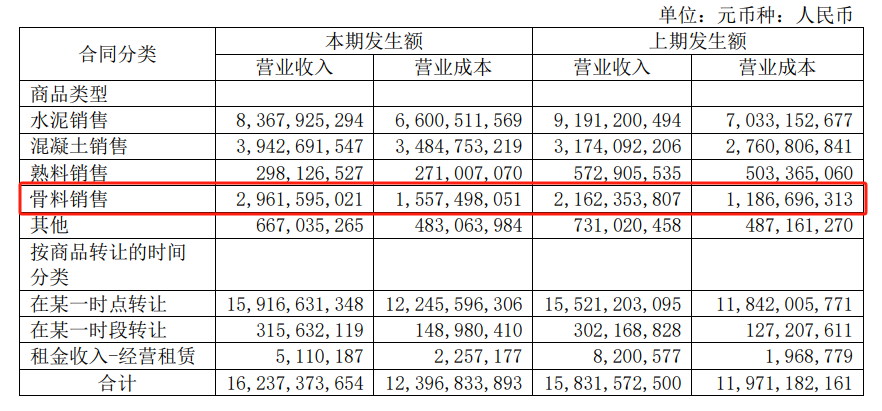

报告期内,公司水泥业务实现营业收入86.66亿元,同比下滑11.25%,其中:国内水泥业务实现营业收入51.06亿元,同比下滑31.57%;海外水泥业务实现营业收入35.78亿元,同比增长55.41%;骨料业务实现营业收入29.62亿元,同比增长36.96%;混凝土业务营业收入39.43亿元,同比增长24.21%。

盈利能力方面,本期水泥产品因销售价格较上年同期下滑21.76元/吨至304.24元/吨,成本较上年同期下降10.39元/吨至241.24元/吨;骨料业务因销售均价下滑1.40元/吨至41.41元/吨,成本下降1.72元/吨至21.78元/吨;混凝土业务因销售价格下降21.68元/方至268.20元/方,成本下降15.09元/方至237.05元/方。

骨料、海外水泥销量及业绩的提升,成为稳定公司业绩的重要支撑。本期综合毛利同比降低0.51%,而综合毛利率较去年同期的24.38%减少0.73个百分点,综合毛利及综合毛利率减少主要是由于报告期内本集团水泥产品销售价格及销量较去年同期下降所致。报告期内,水泥、骨料及混凝土的毛利率分别为20.71%、47.41%及11.61%,而去年同期则分别为22.81%、45.12%及13.02%。

报告表示,华新水泥是中国水泥行业第一家建设规模化、环保化骨料工厂的企业,经过十多年的摸索与扩张,骨料业务规模大幅提升,国内产能分布于湖北、云南、重庆、湖南、四川、贵州、河南及西藏等8省市。海外在塔吉克斯坦、柬埔寨、坦桑尼亚和南非运营6个骨料工厂。

报告显示,未来华新水泥可能面对以下四大风险:

国内水泥需求持续下滑、产能严重过剩带来的业绩下降风险。从中长期看,随着我国经济结构不断优化,水泥需求呈下滑趋势或将常态化。水泥行业供需失衡问题愈发凸显,将加剧市场竞争,水泥价格持续承压,对企业经营业绩带来不利影响。

安全生产、节能降碳、环保排放合规运行的风险。公司生产作业覆盖矿山开采,水泥及水泥制品生产,危险废弃物、生活垃圾、污泥处置等业务。随着国家对企业安全生产、减排降碳的要求越来越严格的大环境下,尤其是《水泥行业节能降碳专项行动指导意见》等政策发布,企业生产一旦发生安全、环保排放等事故,或者工厂能耗未达到基准水平,将会给公司带来声誉以及财产方面的损失,对公司的经营产生不利影响。

生产成本不断上涨的风险。受海外局势、供需格局、政策等多方因素的影响,能源市场仍存在诸多不确定性;另一方面,在“双碳”目标下,能耗、降碳、安全、环保、超低排放及矿山整治等要求不断提高,公司需要不断加大技改投入,致使各项生产要素成本增加。

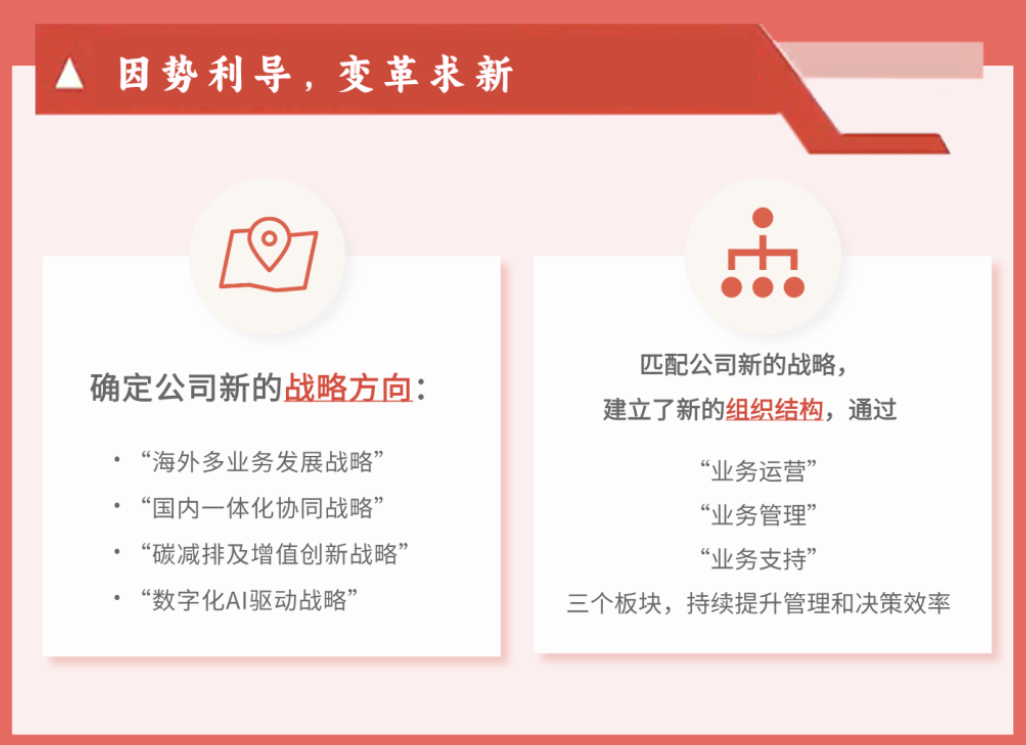

国际化经营风险。海外发展是公司的四大发展战略之一。当前国际形势复杂,地缘政治冲突、经贸纠纷、金融市场动荡、大宗商品价格震荡等因素加大了世界经济发展的不稳定性和不确定性风险,加之不同国家政治、经济、社会、宗教等复杂多样,法律体系也不尽相同,以及外汇储备、汇率波动等多种不确定性因素,都会给公司的国际化经营发展带来挑战。

为应对上述风险,公司将采取下述措施,提升竞争实力和抗风险能力:

1、展现大企业的责任担当意识,积极推动和执行适合行业高质量发展的供给侧结构性改革新方案和措施。

2、坚持全生命周期的绿色低碳建筑材料发展理念,坚守“安全、环保”生命线,树立行业清洁文明生产标杆,加大安全生产、环保、超低排放等方面的投入,进一步消除/预防潜在的环保风险。

3、通过技术改造、数字化技术创新,优化能耗排放,多措并举持续压缩生产、采购、物流等各类成本。

4、强化营销精细化掌控能力,聚焦核心市场、价值客户,智慧营销,提升营销效益。

5、持续降低综合能耗和燃料成本;利用数字化、精细化的集采统购等方式持续降低公司各类物资的采购成本。

6、建立健全人才管理机制,为提升公司的人才竞争力奠定基础。

7、积极实施多种风险对冲策略,降低区域经济和外汇风险敞口。